内容摘要

随着ESG投资的全球兴起,ESG基金不断大量涌现。与此同时,特别是去年以来,有不少欧美ESG基金被指责有“漂绿”(greenwashing)行为,其中包括DWS同时被欧盟和美国监管机构调查,CEO被迫辞职;纽约梅隆银行资管被美国SEC罚款一百五十万美元。高盛和汇丰银行也分别在美国和英国被监管机构就可能的漂绿行为进行调查。上述机构的行为或者是夸大其旗下基金产品的ESG特点,或者声称其投资行为“推动可持续发展”却将资金不成比例地投资到“不可持续”的行业。

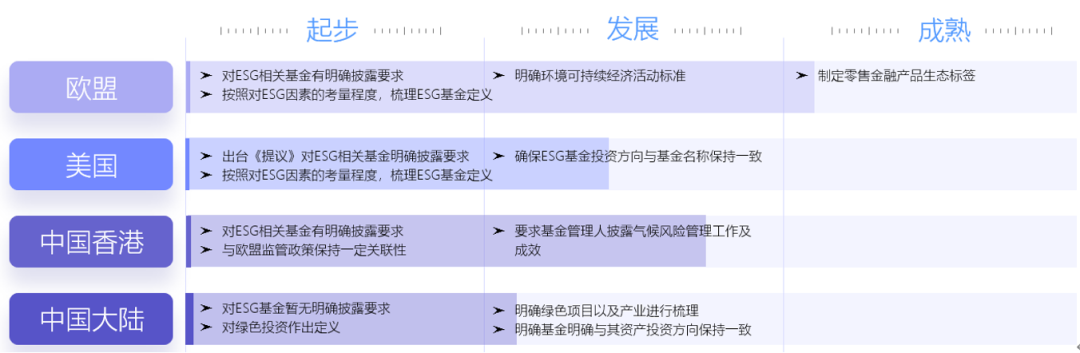

在这个背景下,境外监管机构已开始严厉打击ESG基金“漂绿”行为。本文通过政策分析和部分案例,梳理分析了欧盟、美国、中国香港和国内ESG基金市场发展情况和ESG基金监管实践。总体而言,欧盟的ESG基金监管体系较为成熟,从信息披露要求到技术标准和可持续项目分类方面都建立了较完整的制度和标准;美国处于快速发展阶段,提出划分不同类型的ESG基金和相对应的披露要求;中国香港的ESG基金监管不断完善,与领先的欧洲监管体系逐渐接轨。我国ESG监管正处于发展阶段,碳达峰和碳中和目标(以下简称“双碳”目标)的提出以及绿色金融监管体系顶层设计的完善,也为监管ESG基金投资奠定了有力的基础。

为了促进ESG投资更健康蓬勃发展,有效地防范“漂绿”问题,我们建议监管机构结合国内实践情况尽快出台ESG基金相关监管政策并完善健全ESG投资体系,提升ESG基金透明度和可持续信息披露水平,建议投资机构持续强化ESG投资内部建设并增强信息披露。

全文共6818字,阅读时间约17分钟

正文

全球ESG投资规模迅速扩大。根据全球可持续投资联盟(GSIA)统计显示,2016至2020年期间,全球主要国家地区的ESG投资规模从2016年22.87万亿美金上升至2020年35.3万亿美金,其中欧洲的ESG投资资产由于统计方法学的调整,在2018年至2020年下降13%,至12.01万亿美金;同时期美国的ESG投资资产增长了42%,至17.08万亿美金。然而,ESG基金的“漂绿”事件引起了各大监管机构的注意。在2022年5月,德国警方指控德意志资管(DWS)旗下的ESG基金涉嫌“漂绿”,ESG因素只在其少部分投资实践中有所体现,与销售说明书中关于ESG策略的陈述相违背;同期,美国证监会(SEC)指控纽约梅隆投资顾问(BNY Mellon Investment Adviser)在某些共同基金的投资决策中对ESG因素的考虑情况存在错误陈述和遗漏,并对其处以150万美元的罚款。

随着全球ESG基金市场持续发展,ESG基金审查变得愈加严格,而ESG基金的发行和运作将变得更加规范。

一、 国际ESG基金监管与投资发展

1. 欧盟

(1) 监管分析

欧洲监管机构不断建立健全ESG相关标准及监管要求,逐步完善披露政策的操作细节。欧盟将资本市场的主要参与者都纳入了可持续信息披露要求的范围,包括资产所有者、资产管理机构等。2019年,欧盟委员会和欧洲议会通过的《可持续金融信息披露条例》(以下简称“SFDR”)旨在解决金融市场产品的可持续信息披露不一致性。此后,《欧盟分类法》(EU Taxonomy)的出台为欧洲建立了符合6个环境目标的可持续经济活动清单。

SFDR在参与主体、服务和产品层面规定了信息披露相关要求。根据条例第六、八和九条,SFDR将金融产品主要分为三类:不以任何ESG因素为主要投资目标的普通产品(俗称“普通产品”),含推动环境或社会特征的产品(俗称“浅绿产品”)和以可持续投资为目标的产品(俗称“深绿产品”)。

表 1: SFDR对金融产品的定义及披露要求(节选)

信息来源:欧盟《可持续金融信息披露条例》,鼎力整理

继SFDR和《欧盟分类法》出台之后,欧盟目前正在制定欧盟零售金融产品生态标签(EU Ecolabel for Retail Financial Products)规则。该监管旨在释放欧盟储户的资产潜力,为未来可持续经济活动提供资金支持。生态标签将从金融产品最低投资比例、资金流向是否符合《欧盟分类法》等方面,评估金融产品的环境绩效,从而展现金融产品“绿色”程度。

(2) 案例介绍

荷宝资产管理公司(Robeco)作为一家国际资产管理公司,广泛投资于股票与债券。截至2021年6月,Robeco资产管理规模约为2,370亿美元(约合人民币1.6万亿),其中2,100亿美元(约合人民币1.4万亿元)的资产管理融入ESG考量。

其旗下的基金——RobecoSAM Circular Economy Equities Z EUR成立于2020年2月,是符合SFDR第九条要求的可持续金融产品。截至2022年5月31日,其基金规模达1.22亿欧元(约合人民币8.75亿元),历史年化回报率9.45%。该基金为从传统生产和消费模式向循环经济过渡的解决方案提供资金,并通过投资于符合联合国可持续发展目标(SDGs)的公司实现可持续投资目标,符合《欧盟分类法》中定义的六个可持续投资环境目标之一的“向循环经济过渡”。

另外该基金在投资组合中排除存在争议行为和提供有争议产品的公司,确保基金的投资资产不仅符合《欧盟分类法》中对其他五个环境目标不造成重大伤害的规定,而且遵守“最低保障措施”的要求。被排除的行业包括有争议的武器、烟草、化石燃料、核电、大麻、酒类等,并且不将资金投入到违反《联合国全球契约》或《经合组织跨国企业准则》等国际商业标准的公司。

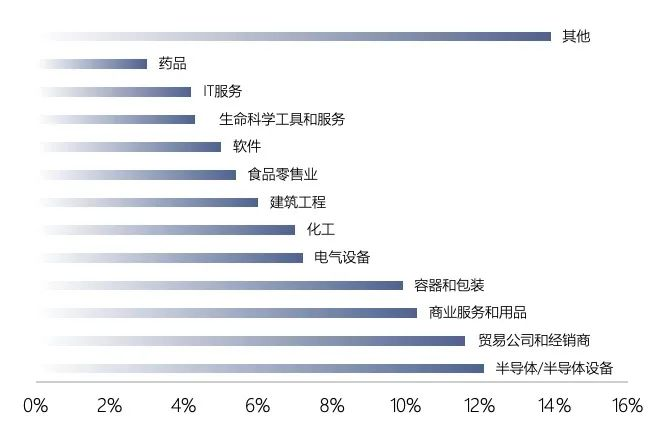

图 1: RobecoSAM Circular Economy Equities 前十大持仓及行业权重分布

信息来源:Robeco官网,鼎力整理

2. 美国

(1) 监管分析

美国联邦层面对于ESG基金信息披露做出规定的时间相较于欧盟较晚,但是已在逐步加强对ESG基金的信息披露要求。SEC于2022年5月提议《加强投资顾问和投资公司对于ESG投资实践的披露》(Enhanced Disclosures by Certain Investment Advisers and Investment Companies about Environmental, Social, and Governance Investment Practices)(以下简称“提议”),为ESG基金制定披露要求,以促进投资公司和投资顾问就基金是如何融入ESG因素为投资者提供一致、可比和可靠的信息。与此同时,为进一步打击“漂绿”现象,SEC拟修改《投资公司法》中“命名规则”(the Names Rules)。

《提议》细化了不同种类ESG基金的披露要求。《提议》提出了将ESG基金划分为不同种类并明确相应的披露要求,规定相关机构在基金招募说明书、年度报告和顾问手册中进行ESG相关信息的具体披露。该《提议》通过使用分层表格的披露方式,帮助投资人深入了解该基金的ESG投资策略,以便能更好地比较同类ESG基金之间的信息。除此之外,对于使用代理投票(proxy voting)或者参与(engagement)作为重要投资策略的ESG基金,《提议》要求披露有关其对特定ESG议题进行投票等相关的事项信息;对部分以环境为重点的基金,《提议》要求披露与其投资组合层面相关的碳足迹以及加权平均碳强度等环境相关信息。

表 2: SEC提出的ESG基金种类

信息来源:美国证监会《加强投资顾问和投资公司对于ESG投资实践的披露》,鼎力整理

SEC加强打击资金流向与基金名称不符合的情况。SEC于今年五月下旬提议修改《投资公司法》中“命名规则”,要求机构对基金名称中带有“ESG”、“增长”(growth)、“价值”(value)等专业术语的基金在其招募说明书给出该术语的明确定义,并确保该基金中80%的资产投向符合该定义所规定的投资范围。

(2) 案例介绍

联博集团(AllianceBernstein)是一家资产投资公司,截至2022年6月,该公司管理资产规模达到6,870亿美金(约合人民币46,024亿元)。

其旗下ESG基金AB Sustainable Global Thematic Fund成立于1996年10月1日,截至2022年6月30日该基金管理规模达1.8亿美元(约合人民币12亿元),历史年化回报率达6.27%。AB Sustainable Global Thematic Fund致力于追求高回报率并对可持续发展做出积极贡献,ESG因素已纳入至所有投资决策中,其投资方向符合联合国可持续发展目标。该基金设定了气候、健康、赋能三大投资主题,由于基金将ESG作为主要考虑因素,因此其基金运作符合ESG专注基金的定义。截至2021年末,该基金96.9%的投资方向符合SDGs,符合《投资公司法》拟定的80%资产投向符合其ESG名称的要求,从行业分布的结果来看,投资组合的筛选满足该基金设定的三大主题。

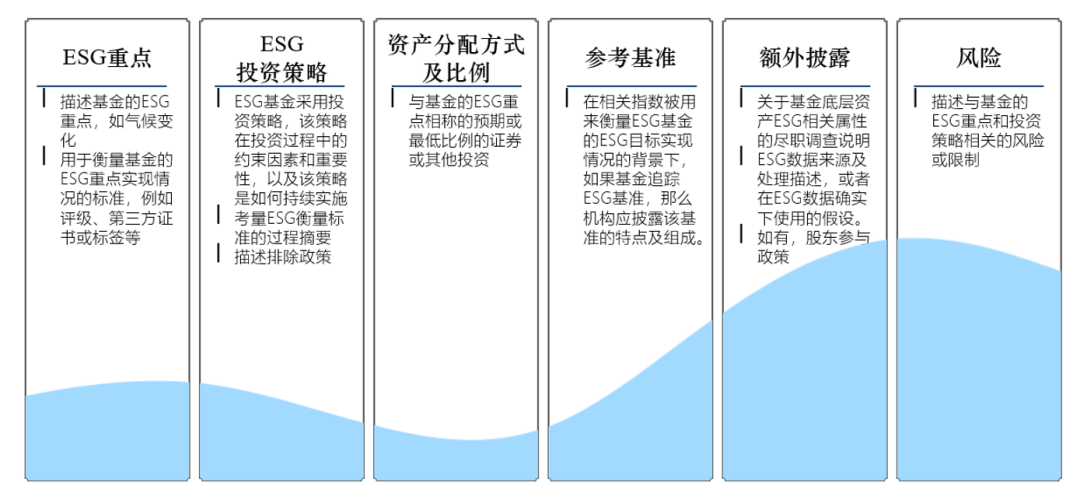

图 2: AB Sustainable Global Thematic Fund前十大持仓及行业权重分布

信息来源:AllianceBernstein官网,鼎力整理

二、中国香港ESG基金监管与投资发展

(1) 监管分析

香港监管机构不断提升基金层面的ESG信息披露要求,并对ESG基金和气候基金提出了具体的披露要求。香港证监会于2021年6月发布《致证监会认可单位信托及互惠基金的管理公司的通函 - 环境、社会及管治基金》(经修订的通函)(以下简称“通函”),加强以ESG因素为主要投资重点的基金的信息披露规定。此《通函》取代2019年4月发行的《至证监会认可单位信托及互惠基金的管理公司的通函——绿色基金或环境、社会及管治基金》(旧通函)。

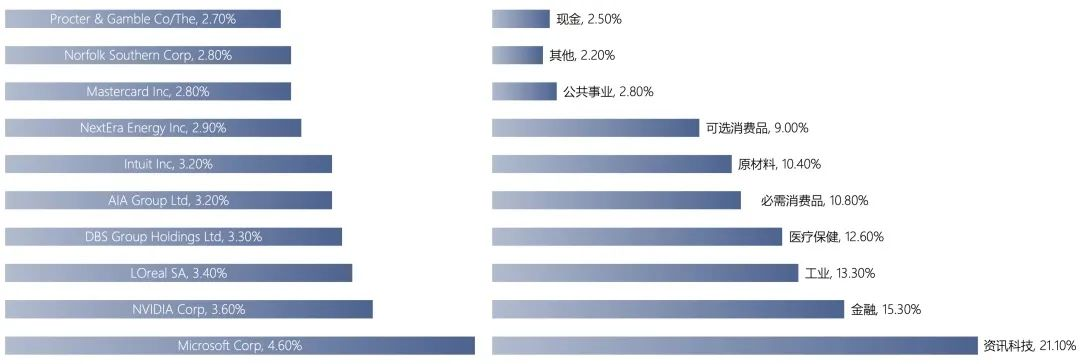

《通函》新规以2019年发出的版本为基础,删除了最低基金投向比例的要求,加入了关于ESG基金进行定期评估并披露、披露如何纳入ESG因素的新规定,并对气候基金(climate funds)进行了定义。值得注意的是,《通函》中说明如果基金已经符合SFDR第八条或者第九条的披露要求,那么这类基金将被判定满足《通函》规定的披露要求。《通函》规定ESG基金应当在招募说明书披露以下内容:

表 3:《通函》规定ESG基金应当披露内容(节选)

信息来源:香港证监会《致证监会认可单位信托及互惠基金的管理公司的通函 - 环境、社会及管治基金》,鼎力编制

持续强化基金管理人的气候相关风险管理和信息披露责任。对于所有基金管理人,2021年8月,香港证监会发布《致持牌法团的通函——基金经理对气候相关风险的管理及披露》(以下简称“基金经理气候披露”),提出了基金经理应在投资及风险管理中考虑气候相关风险,并作出适当的披露,要求基金经理按照“治理—投资管理—风险管理—披露”模块提供气候相关信息。在基本规定层面,该通函要求基金机构披露董事会及管理层在气候变化议题上的职责、描述气候相关风险是如何融入风险管理流程,以及评估和量化气候相关风险的工具及指标。该《通函》还对上一个汇报年度内任何三个月所管理的集体投资计划的资产价值达到或超过80亿港元的基金经理提出进阶标准,提出计算并披露投资组合层面碳足迹、评估情景分析适用性等要求。该通函面向全体基金管理人,提升了全体从业机构对气候相关可持续因素的关注,也可能促进ESG基金和气候基金关注气候相关绩效并提供了绩效量化乃至对比的数据基础。

(2) 案例介绍

安本标准(Aberdeen)作为一家国际资产管理公司,通过将ESG纳入核心投资流程,在全球寻找可持续发展投资机会。截至2021年6月30日,安本标准管理资产规模达4,653亿英镑(约合人民币37,674亿元)。我们选用其管理的ESG基金安本标准—环球可持续股票基金(AFA665)作为案例进一步说明。

该基金成立于1993年2月1日,是登记在香港SFC《环境、社会及管治基金列表》中的ESG基金之一。截至2022年6月30日,其管理的基金规模达2.1亿美元(约合人民币14.1亿元),过去五年年化回报率为3.87%。该基金根据公司内部ESG评分数据,剔除ESG风险较高的公司以及业务或收益产生与烟草制造、热能煤、博彩、油气及武器相关的公司。同时,基金管理人积极与被投公司的管理团队保持沟通,引导企业可持续发展。由于这款基金产品符合SFDR中第九条要求,被香港证监会自动认为符合《通函》的披露要求。

图 3:安本标准—环球可持续股票基金前十大持仓及行业权重分布

信息来源:《安本标准—环球可持续股票基金2022二季度报告》,鼎力整理

三、中国ESG基金相关政策发展现状

(1) 监管现状

我国的ESG基金监管正处于发展阶段。2014年7月,中国证监会发布的《公开募集证券投资基金运作管理办法》规范了基金募资、投资及其他运作活动,为ESG等相关主题基金的规范运作提出了基础要求。特别针对环境议题,2018年中国证券投资基金业协会正式发布了《绿色投资指引(试行)》,对基金管理人开展绿色投资提出原则性要求。2020年9月,“双碳”目标的宣布进一步推动了绿色金融服务的发展,也扩大了ESG基金的成长空间。2021年4月,中国人民银行、发展改革委、证监会共同发布《绿色债券支持项目目录(2021年版)》(以下简称“绿债目录(2021年版)”),统一国内不同绿色项目标准。

现行的基金管理办法尚未针对ESG基金提出明确定义。《公开募集证券投资基金运作管理办法》明确要求基金应符合“有明确、合法的投资方向”,确保“基金名称表明基金的类别和投资特征,不存在损害国家利益、社会公共利益,欺诈、误导投资者,或者其他侵犯他人合法权益的内容。基金名称显示投资方向的,应当有百分之八十以上的非现金基金资产属于投资方向确定的内容”。但目前,监管层面尚未对ESG基金给出明确定义,也未对名称中体现了ESG相关特征的基金提出更有针对性的运作和ESG相关信息披露要求。

持续鼓励基金管理人开展绿色投资。《绿色投资指引(试行)》明确了绿色投资的定义、目标和原则,鼓励有条件的基金管理人采用系统的 ESG 投资方法,综合环境、社会、公司治理因素落实绿色投资并为开展绿色投资的基金管理人提供了投资方法的指引,对基金管理人开展以环境为重点的ESG投资有重要的指导意义。

《绿债目录(2021年版)》推动国内外绿色项目标准趋近统一。《绿债目录(2021年版)》是在中国人民银行发布的《绿色债券支持项目目录(2015年版)》和国家发改委发布的《绿色债券发行指引》基础上,结合《绿色产业指导目录(2019年版)》,对不同绿色券种含义界定和认证标准的统一。《绿债目录(2021年版)》对绿色债券的界定进行了明确的规范,减少了由于绿色债券市场标准不统一可能带来的“漂绿”等现象。为了更好地与国际主流标准接轨,新版目录不再将煤炭等化石能源清洁利用项目纳入绿色债券支持范围。

上市公司ESG披露要求持续增强,逐步为ESG基金信息披露奠定数据基础。证监会于2018年9月修订《上市公司治理准则》确立了上市公司ESG信息披露的基本框架,并于2021年5月修订上市公司年度报告和半年度报告格式准则,新增“环境和社会责任”章节,鼓励公司自愿披露在报告期内的低碳减排、乡村振兴等工作情况。交易所方面,2019年3月,上交所发布《科创板股票上市规则》明确提出ESG披露和管理要求,要求上市公司在年度报告中披露履行社会责任的情况并视情况编制和披露可持续发展报告;2020年9月,深交所发布《深圳证券交易所上市公司信息披露工作考核办法(2020年修订)》首次提及ESG披露并将其纳入考核。

2021年,鼎力公司和上交所、深交所、中证指数公司、上海新金融研究院一起发起了中国可持续投资信息披露标准的研究,并提出了符合中国国情的框架标准。课题成果已经在2022年四月出版,在上市公司和发债主体的ESG披露标准方面为监管机构和市场提供了重要的参考依据。

图 4:《可持续信息披露标准及应用研究——全球趋势与中国实践》

随着监管对上市公司ESG信息披露要求的不断增强并规范,未来中国上市公司ESG信息质量将持续改善,为基金管理人运作ESG基金并逐步增强披露水平奠定技术基础。

(2) 案例介绍

为了更详细阐述国内ESG基金现状,本文选取国内一只ESG主题基金——大摩ESG量化混合(以下简称大摩量化)作进一步分析。截至2022年6月30日,大摩量化的规模为3.22亿元人民币,过去一年年化回报率分别为-16.9%。

该基金披露了相关实质性信息,但是仍在一定的改进空间。根据基金的招募说明书,在投资目标方面,大摩量化对符合ESG要求的股票进行投资,力争获取超越比较基准的投资回报与长期资本增值;在投资策略方面,大摩量化使用“白名单制度”以及“黑名单制度”,选取具有较好ESG实践表现的公司进行投资,同时排除某些不符合ESG投资要求的行业、公司;在投资范围上,基金强调其投资至符合ESG要求的上市公司证券资产不低于非现金基金资产的80%。大摩量化较为清晰地披露了ESG投资策略以及相关ESG资产配置比例。与其他境外领先的ESG基金披露实践相比,我们认为大摩基金可以进一步阐述其“黑名单制度”,提供其使用的排除方法、标准、被排除的行业及业务等信息,从而使投资者更好地获知和评估该基金的ESG投资理念及方法。

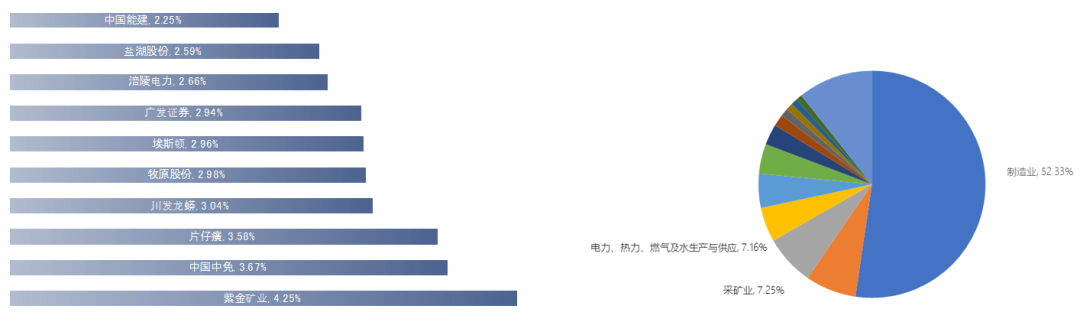

图 5:大摩量化基金前十大持仓及行业权重分布

信息来源:《摩根士丹利华鑫ESG量化先行混合型证券投资基金2022年第二季度报告》,鼎力整理

四、 国内外对比:国内待明确ESG基金定义及细化监管要求

综上所述,欧盟在ESG基金监管方面较为成熟,不仅明确可持续金融产品的披露要求,并制定了较为完善的配套文件和技术标准,进一步增强了披露信息的质量和可比性,也引导资金流入可持续经济活动,督促ESG基金关注其实质的可持续绩效;美国ESG基金监管正在奋起直追,其监管重点在于确定ESG基金种类并规定相关披露要求;中国香港在ESG基金监管基础上还对所有基金管理人提出了气候相关管理及披露要求;而国内ESG基金监管尚处于发展阶段,仍有许多方面需要向国际水平看齐。

图 6:欧盟、美国、中国香港及大陆的ESG基金监管阶段概览

信息来源:公开信息,鼎力整理

欧盟监管“三步走”,稳步建立ESG基金监管体系。首先SFDR对金融产品作出了严格的可持续信息披露要求,并对于体现环境和社会促进特征的产品,根据“是否以可持续投资为目标”划分了“浅绿”和“深绿”产品。而后《欧盟分类法》对符合6个环境目标的经济活动做出具体界定,加强了市场对于“绿色”金融产品的认知,同时通过要求可持续金融产品披露与分类目录一致的资产比例,增强了可持续金融产品的透明度和披露信息的可比性。第三,欧盟预计在可预见的未来发布零售金融产品生态标签,将ESG的监管细化到单一产品上,同时也使得欧盟的ESG基金市场更加公开透明。

美国提议明确ESG基金类型和具体披露要求。《加强投资顾问和投资公司对于ESG投资实践的披露》中对基金和顾问作出了明确的披露要求,要求重点披露ESG策略,部分基金还需披露投资组合层面碳排放总量、碳排放强度。同时该文件以ESG投资策略为指引对ESG产品作出了三种分类——整合基金、ESG专注基金、影响力基金。后续《公司投资法》对于基金投资策略作了进一步的量化要求。

中国香港持续完善监管措施,加强机构层面监管力度。《致证监会授权单位信托及互惠基金 - ESG基金管理公司的通函》要求ESG基金披露投资策略、资产分配比例以及参考基准等内容,同时认为符合SFDR第八条和第九条的ESG基金大体《通函》的披露要求,降低交易成本。《致持牌法团的通函——基金经理对气候相关风险的管理及披露》要求不同资产规模的基金管理人管理和披露气候风险相关信息,包括使用国际上通用的方法学来量化和披露投资组合的碳足迹。

国内ESG基金监管正处于发展阶段,逐步完善ESG投资相关支持文件。虽然《公开募集证券投资基金运作管理办法》明确“百分之八十以上的非现金基金资产属于投资方向确定的内容”,但是在缺乏ESG基金的管理办法的当下,由于确实ESG基金的官方定义以及相关的标准界定,这给予了市场参与者较大的空间自主决定ESG基金的内涵,从而可能使投资人在对比不同ESG基金产品时遇到困难。不过在环境议题上,《绿色投资指引(试行)》为基金管理人开展绿色投资提供了一定程度的指引,《绿色债券支持项目目录(2021年版)》的统一标准也为债券型ESG基金提供了环境维度上的参考。

五、 相关建议:针对监管层及基金管理者

总体来看,虽然国内尚未对ESG基金出台专门的监管制度,但是“双碳”目标的提出及顶层政策文件的完善势必会推动相关监管的发展。为此,我们面向不同ESG基金市场参与者,提供以下几点建议:

面向监管机构,我们建议应结合国内实践情况尽快出台针对ESG或者绿色/可持续发展基金的规范性文件,文件应明确ESG或绿色基金的定义及分类,要求ESG基金披露符合ESG要求的资产比例、ESG投资策略、行业及项目排除标准(如有)以及ESG相关风险的管理政策、制度、流程和办法等,持续提升ESG基金透明度和可持续信息披露水平。同时,我们建议完善健全ESG投资生态体系,例如持续规范上市公司ESG信息披露。这样既可以维护中国在ESG和可持续发展这一国际议题上的话语权,也有助于提升中国金融机构的国际竞争力,促进国际资本进一步投资中国。

面向基金管理人,我们建议发行ESG主题基金产品的投资机构应加强内部建设,完善ESG投资管理流程和能力建设,并提高ESG基金投资披露水平,例如充分披露ESG投资策略、投资方向和比例、积极所有权实践等内容,并可尝试设立并披露ESG绩效指标和对比基准。对于其中重点关注绿色、碳中和等环境相关议题的基金,可逐步考虑披露其环境影响或环境绩效情况。这既是体现负责任基金管理机构的一种方式,也是为吸引境外ESG投资客户奠定基础,更是为之后国内可能出台的ESG基金监管提前做好准备。

撰写:姚嘉骏、李潇然、陈康伟

编辑:玄同、曹文静、李奕熹